26.09.2024

L’expérience de stimulation du marché en Chine

1. Introduction

Ces derniers temps, la Chine a annoncé des mesures de relance économique visant principalement à stimuler les actions chinoises. Le contexte économique global de la Chine, en particulier le marché immobilier, est en plein bouleversement, avec des effets notables sur les investisseurs et les marchés financiers.

2. La relance du marché chinois

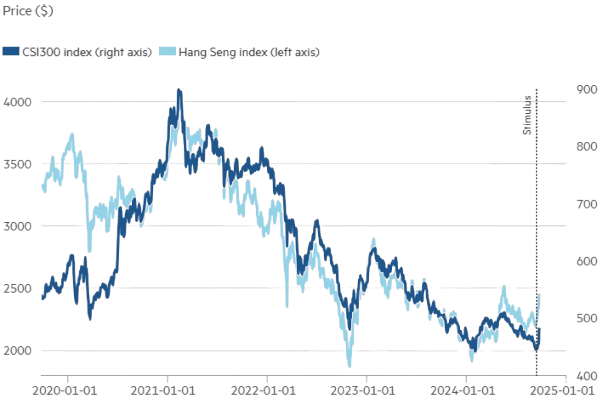

Le mardi, la Banque populaire de Chine a dévoilé un plan de relance économique, comprenant un prêt de 114 milliards de dollars pour aider les gestionnaires d’actifs, les compagnies d’assurance et les courtiers à acheter davantage d’actions. L’objectif est de soutenir les entreprises chinoises via des rachats d’actions. À la suite de cette annonce, l’indice Hang Seng de Hong Kong a progressé de 5 %, et les indices de Shanghai et Shenzhen ont également enregistré une augmentation de 6 %.

La petite montée après une longue chute.

➡️ Ce graphique illustre la légère hausse des indices CSI300 et Hang Seng après une longue période de chute. Bien que les mesures de relance aient eu un impact, les indices restent globalement bas, montrant la fragilité actuelle des marchés chinois.

3. Pourquoi l’effet est limité ?

Plusieurs raisons expliquent pourquoi cette relance n’a pas eu l’impact escompté. Tout d’abord, le marché immobilier chinois reste désordonné. En Chine, l’immobilier est l’actif principal des ménages, ce qui limite l’appétit pour les investissements en actions. De plus, les mesures de relance économiques proposées ne sont pas suffisantes pour résoudre les problèmes profonds du marché immobilier chinois.

Ensuite, l’intervention accrue du gouvernement dans le secteur privé, marquée par un traitement dur envers les entrepreneurs et les entreprises étrangères, a ébranlé la confiance des investisseurs. Les données économiques, de plus en plus jugées peu fiables, ajoutent à cette perte de confiance.

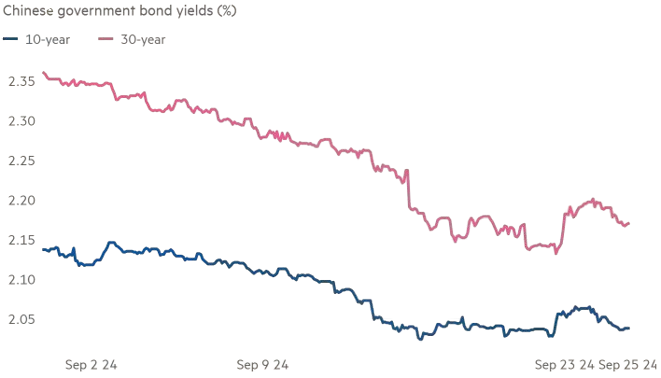

4. Focus sur les obligations plutôt que les actions

Enfin, la réglementation bancaire assouplie et les réductions des taux d’intérêt soutiennent davantage les investissements obligataires que ceux en actions. Les liquidités injectées dans le système bancaire, en période de faible demande de prêts, ont tendance à pousser les banques vers le marché obligataire, ce qui a entraîné une hausse des rendements des obligations à 10 et 30 ans, avant qu’ils ne commencent à redescendre.

Haut et bas.

➡️Ce graphique montre l’évolution des rendements des obligations gouvernementales chinoises, avec des variations claires après l’annonce des mesures de relance. Bien que les rendements aient brièvement augmenté, ils sont rapidement retombés, soulignant la volatilité et l’incertitude sur le marché obligataire.

5. Plus de relance à venir ?

Il est possible que d’autres mesures de relance soient encore à venir. Comme l’a souligné Thomas Gatley de Gavekal Dragonomics, le bond observé mardi pourrait être un signe que les investisseurs anticipent un soutien plus important. La Banque populaire de Chine pourrait ajouter plus de fonds à son pool de prêts, et une réunion prochaine du Ministère des finances pourrait décider d’interventions fiscales plus agressives. Cela pourrait marquer le début d’une reprise des investissements, mais si l’histoire se répète, les résultats pourraient rester limités.

Conclusion :

Les efforts de la Chine pour stimuler son marché boursier montrent des résultats modestes, mais des incertitudes persistent. Si de nouvelles mesures sont prises, il pourrait y avoir des opportunités, mais les défis structurels demeurent profonds. Les investisseurs doivent donc rester prudents face à ces nouvelles initiatives.